Se traders de sucesso ensinam, por que poucos replicam o sucesso?

Se você perguntar a qualquer trader realmente consistente — aquele que paga DARF de seu lucro mensal todo mês, e com o lucro do day trade ou do swing trade — como ele faz isso, dificilmente ele vai esconder o jogo. Aliás, a maioria já até tem um curso prontinho explicando cada passo, cada técnica e até cada vírgula do que aplicam.

E aí surge a pergunta de um milhão de dólares (ou de reais, dependendo da sua meta):

Se eles realmente ensinam tudo, por que a maioria dos alunos não consegue repetir o sucesso?

A resposta está num detalhe escondido dentro da nossa própria mente:

“Sistema 1 e Sistema 2” — conceito de Daniel Kahneman.

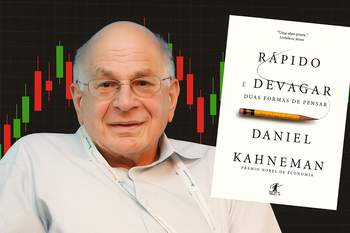

Daniel Kahneman e a mente no mercado

Daniel Kahneman foi psicólogo, economista comportamental e, digamos assim, um “xereta oficial” da mente humana. O cara dedicou a vida a estudar como pensamos, decidimos e, principalmente, como erramos sem perceber.

Ele mostrou que nossa consciência funciona em dois modos de operação, quase como dois “apps mentais” que se revezam:

- Sistema 1: rápido, automático, emocional e intuitivo.

- Sistema 2: lento, racional, analítico e cheio de cálculos.

Em outras palavras:

- Se foi o Sistema 1 quem decidiu, a escolha saiu quase no reflexo, sem muito raciocínio, quase um “clique por impulso”.

- Se foi o Sistema 2, a decisão veio com calma, análise, comparação e uma boa dose de paciência.

Por que isso importa para o trader?

Na vida normal, o Sistema 1 é uma bênção. Ele te faz reagir rápido: se um carro vem na sua direção, você pula; se alguém joga uma bola na sua cara, você desvia. Imagine se tivesse que parar pra calcular o ângulo da bola antes de mover a cabeça… (spoiler: não daria certo).

O problema é que no trading esse sistema é uma armadilha mortal.

No mercado, não dá pra decidir com base em instinto ou emoção. Cada vez que você entra porque “sentiu que agora vai”, a chance de dar ruim é gigantesca.

É por isso que o Sistema 2 deveria ser o chefe quando falamos de dinheiro. É ele quem analisa os gráficos, mede riscos, calcula stops e só entra em operação quando a probabilidade está a favor.

“Rápido e Devagar”

No seu livro mais famoso, Kahneman batizou essa lógica: “Rápido e Devagar”.

- O rápido é o Sistema 1: age no impulso, sem esforço.

- O devagar é o Sistema 2: pensa, avalia, compara, mede.

Saber quando usar cada um é essencial. Se você usar o rápido no mercado, provavelmente vai sair rápido também… do trade e do dinheiro.

“A gente sente quando entrar”

Quem já leu o clássico Axiomas de Zurique lembra da frase:

“Sentir o que operar é um dos maiores erros do trader.”

Traduzindo: aquele friozinho na barriga, a vozinha interna que diz “entra agora, tá bonito!”, geralmente é o Sistema 1 te levando direto para o prejuízo.

Quantas vezes já aconteceu com você (ou alguém que você conhece):

“Por que eu entrei nessa posição? Agora que olho bem, não faz sentido nenhum!”

Ou pior: “Preciso recuperar esse prejuízo, vou dobrar a mão!”

Esse último tem até nome técnico chique: Falácia dos Custos Irrecuperáveis.

Em português claro: querer recuperar dinheiro perdido com base na emoção, não na razão. Resultado? Mais prejuízo.

Como Kahnemam pode nos ajudar ganhar dinheiro

O que Kahneman mostrou é que não basta aprender a técnica de trading. O desafio maior é controlar a própria mente:

- Desligar o Sistema 1 na hora errada (instinto, medo, ganância, euforia).

- Ativar o Sistema 2 sempre que o dinheiro estiver em jogo (análise fria, cálculo e disciplina).

No fim das contas, é como dizem:

“O mercado não é contra você, é a sua própria mente que está.”

–